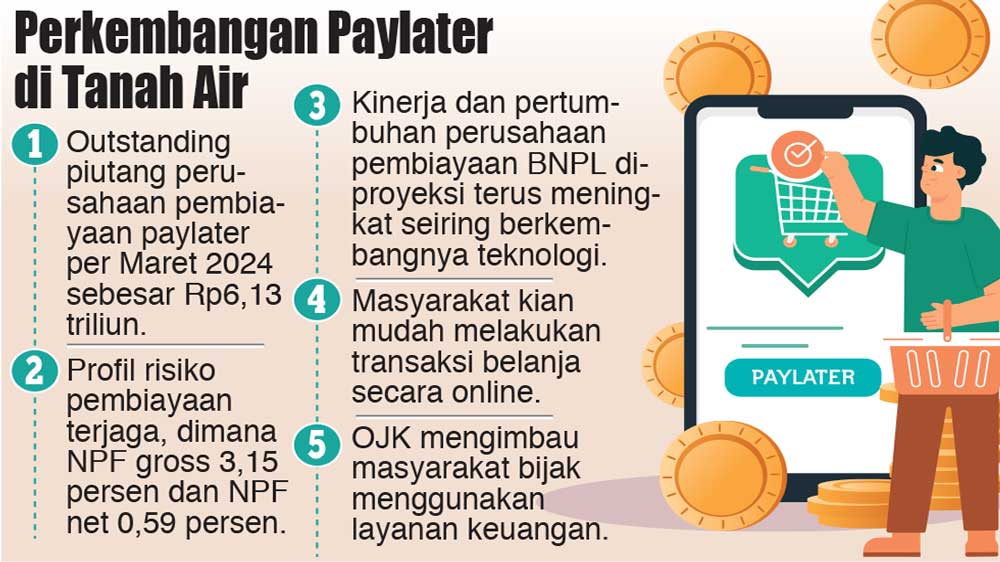

Utang Paylater Tembus Rp6,13 Triliun, Tren Meningkat Seiring Mudahnya Transaksi Online

--

PALEMBANG, SUMATERAEKSPRES.ID - Layanan buy now pay later (BNPL) alias paylater booming belakangan ini. Kepraktisan transaksi yang ditawarkan memudahkan masyarakat dalam memenuhi kebutuhan. Meski demikian, perlu ada kontrol agar tidak menggunakannya secara berlebihan.

Otoritas Jasa Keuangan (OJK) mencatat, outstanding piutang perusahaan pembiayaan paylater per Maret 2024 sebesar Rp6,13 triliun. Nilai tersebut meningkat 23,90 persen year on year (YoY). Pertumbuhan paylater diiringi profil risiko pembiayaan yang terjaga. Tecermin dari non performing financing (NPF) gross sebesar 3,15 persen dan NPF net 0,59 persen.

“Kinerja dan pertumbuhan perusahaan pembiayaan BNPL diproyeksikan akan terus meningkat seiring berkembangnya teknologi yang memudahkan masyarakat untuk melakukan transaksi belanja secara online,” ucap Agusman.

OJK menyadari bahwa layanan paylater berkontribusi positif terhadap inklusi keuangan di Indonesia. Hanya saja, perlu kajian lebih lanjut untuk menyusun aturan sebagai pedoman. Sehingga, layanan paylater mampu memberikan keseimbangan antara kebutuhan masyarakat, industri, dan dari sisi keamanannya.

BACA JUGA:OJK Beri Pernyataan Terkait Hilangnya Dana Nasabah di Bank BUMN ,Ternyata Ini Penyebabnya

BACA JUGA:Resmi! OJK Sudah Cabut Izin 11 Bank Bangkrut, Bisa jadi Bank Anda Simpan Dana, Ayo Cek!

Kepala Eksekutif Pengawas Perilaku Pelaku Usaha Jasa Keuangan Edukasi dan Perlindungan Konsumen OJK, Friderica Widyasari Dewi mengimbau agar masyarakat bijak dalam menggunakan layanan keuangan. Khususnya, bagi generasi muda.

Menurut dia, edukasi keuangan dan literasi keuangan merupakan essential life skill yang harus diberikan. Lebih dari sekadar akademik. Para guru saat ini tentu sudah mengerti soal ancaman digital. Hanya saja belum sepenuhnya terliterasi.

”Jangan sekadar digital literated gampang akses ke mana-mana, tapi nggak fully literate dalam hal ilmunya. Itu juga bisa membuka kepada peluang menjadi korban dengan produk jasa keuangan yang nggak tepat untuk dia,” ujar Friderica. (fad/lia)